一批港股创新高!谁在买?基金经理加大配置

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

一批港股公司股价屡屡新高。

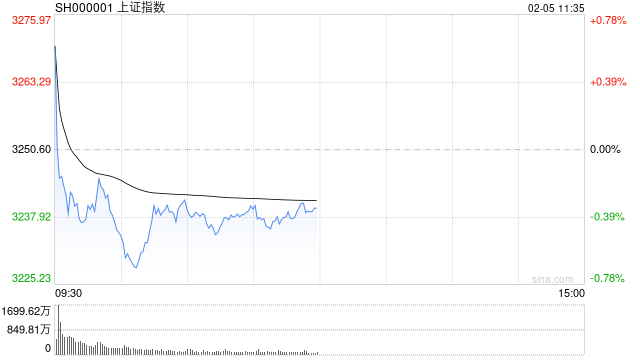

2月开市以来,港股市场持续全面反弹,全年来看,恒生指数收复失地,年内指数表现翻红。尽管港股市场全年表现震荡,但是已有一批优质港股上市公司股价走出向上趋势行情,如金山云、老铺黄金、巨子生物、中芯国际H股等公司股价频频创造历史最高纪录。

港股市场的反弹离不开国内资金的推动。数据显示,南下资金持续大额净流入港股市场,与此同时,公募基金主动增配港股,去年末的港股配置比例创历史新高。

展望后市,机构认为海外因素对港股的压制有望迎来转机,处于历史低位区间的估值具备相当吸引力。

一批港股股价创历史新高

2月4日,港股高开高走,恒指一度涨超3%,恒生科技指数一度涨超5%,截至收盘,恒生指数涨2.83%,恒生科技指数涨5.06%。

不少港股公司股价刷新历史最高纪录。小米集团高开高走,股价最高达到40.1港元/股,再创历史新高,总市值一度突破1万亿港元。

万亿规模公司中,工商银行、建设银行、汇丰控股、中国银行等公司股价均站上历史新高。

一些热门港股公司如金山云、老铺黄金、巨子生物、中芯国际H股等股价再攀新高,热度有增无减。

金山云近2日股价上涨44%,近3个月股价累计涨幅超过4倍。金山云是小米集团及金山生态系统内的唯一战略云平台,因AI应用概念受到市场持续关注。

AI热度持续发酵,催化半导体板块股价走强,中芯国际H股近2日涨幅接近20%,股价刷新历史高位,年内涨幅扩大至43.7%。

一些稀缺性高的新兴消费股也受到资金追捧。

老铺黄金继续上演疯狂走势,年内涨幅扩大至87%。随着金价不断创出新高,以及在国内零售高端品牌定位的稀缺性,老铺黄金成为这2年来受到较多关注的消费股。

泡泡玛特单日涨幅为11.17%,近一年累计涨幅接近5倍,公司最新股价接近105.21港元的历史最高纪录。知名机构麦格理分析称,泡泡玛特在中国拥有领先地位,其在IP生命周期管理方面的往绩能推动可持续增长,新兴产品有巨大收入潜力。

此外,一些知名科技网络公司股价走出低迷,迎来强势反弹,如京东集团、阿里巴巴等公司年内股价涨幅接近20%,推动恒生科技指数年内涨幅扩大至11.36%。

资金持续抢筹,基金经理加大配置

值得注意的是,近年来港股市场因外资大幅流出等原因影响,港股股价表现持续低迷,一度成为全球表现最差的市场之一。

不过,港股市场凭借上市公司的多元性以及较低估值持续吸引国内资金南下净流入。

今年1月份,南下资金持续维持大额净流入港股,月净流入额约1185亿元,创2021年2月以来单月最高,该数值亦为历史月度第三高。

公募基金是增持港股市场的重要机构投资者之一。中金公司数据显示,从持仓情况上看,公募去年四季度主动增持港股,持仓占比创2019年以来新高。去年末,公募基金持有港股市值4928亿元,较去年三季度4558亿元增加8.1%。考虑到去年四季度港股市场整体下跌,表明公募基金有主动增配港股行为。

国泰君安证券数据显示,2024年四季度,主动管理基金的港股配置比例创历史新高,实配比例为14.3%,环比提高1.9个百分点,超过2021年二季度。其中,港股的科技龙头标的获得主动管理基金的大幅增配,如小米集团、腾讯控股、中芯国际H股等。

不少公募基金持续增配港股优质公司,提供港股仓位。富国民裕沪港深精选基金的港股仓位由去年三季度末的87.66%提升至四季度末的92.4%,该比例为历史之最。嘉实港股互联网产业核心资产基金的港股仓位由去年三季度末的93.03%提升至四季度末的93.58%,再度突破历史最高值。

汇添富沪港深新价值基金的港股仓位由去年三季度末的77.29%提升至四季度末的83.36%,刷新历史最高值。该基金基金经理王志华表示,基金在去年四季度继续持有在港上市的中国绩优核心资产,并保持较高仓位运作,行业上均衡配置以互联网大型平台为代表的数字经济、品牌消费、创新医药、区域金融等,同时继续配置符合高股息、低估值特征的价值蓝筹,并继续挖掘商业模式坚实、核心竞争力突出、公司治理完善、坚持高质量发展的港股上市公司。

具体公司来看,港股公司中的腾讯控股、阿里巴巴、小米集团、中国海洋石油、协鑫科技、中国铁塔、金山云、中芯国际H股等均获陆港通基金不同程度增持。

机构:海外因素对港股压制有望迎来转机

2025年1月,港股市场表现起伏不定,恒生科技指数和恒生指数的月涨跌幅分别为5.7%和0.8%,不过1月份港股市场成交活跃度持续降低。

2月开市以来,港股市场不断走高,展望港股后市表现,将如何演绎?

“展望后续,港股科技板块作为与内需深度挂钩的核心资产之一,有望迎来估值修复机会。”华泰柏瑞中证港股通科技ETF基金经理表示,具体来看,一是海外降息周期开启,国内经济内生增长动能修复趋势明确,将从分母和分子两端对港股形成支撑。同时,南向资金及产业资本回购“活水”持续注入,也将进一步提升港股韧性;二是全球资产配置角度,港股估值依然处于显著低估区间,相较美国、印度等海外市场比较优势突出;三是平台经济企业近年降本增效成果显著,并持续通过发展高毛利业务等高质量增长策略增强业绩确定性。同时,港股持续加大分红、回购力度,股东回报表现可观,后续或将迎来估值修复机会;2024年末中央经济工作会议将“大力提振消费、提高投资效益,全方位扩大国内需求”列为2025年重点任务的首位,提出“实施提振消费专项行动”“加力扩围实施‘两新’政策”,以加快释放消费潜力。预计对新能源汽车、消费电子以及平台经济线上及线下的消费需求形成有力拉动;四是中证港股通科技指数市盈率处于基期以来的历史低位区间,估值具备相当吸引力。

中长期来看,恒生前海基金认为,随着美债长端利率和美元走强的短期冲击随着利空出尽而告一段落,海外因素对港股的压制有望迎来转机。中国政策宽松或将加强,中国资产的配置吸引力将提升。后续建议关注美国通胀预期的变化以及美国新任总统就职之后政策组合拳的影响。行业配置层面,面对相对复杂的国内外环境,拥有稳定高股息的资产可以为投资组合提供难得的收益机会,同时,可持续关注成长赛道中对利率下行敏感型行业的机会,如互联网、新能源车、科技硬件和生物医药等久期较长的板块。

(文章来源:券商中国)

最新评论