光大期货有色金属类日报5.22

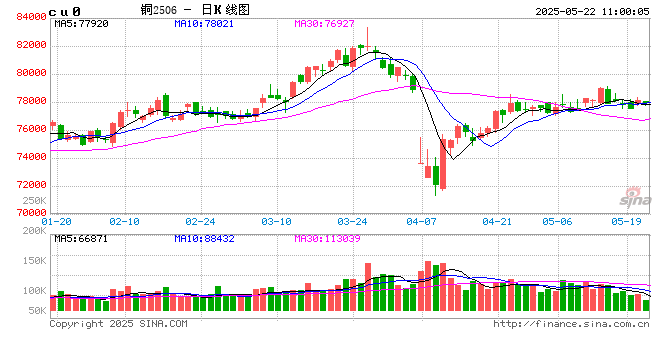

铜:

隔夜LME铜震荡走弱,下跌0.71%至9481美元/吨;SHFE铜主力下跌0.41%至77770元/吨;国内现货进口持续亏损。宏观方面,美债拍卖情况不佳,再次引起市场警觉,美股债汇同时下跌,风险偏好受到抑制,欧央行警告美国资产遭到投资者前所未有的质疑,全球金融系统面临连锁风险。库存方面,LME铜库存下降1925吨至168825吨;comex铜库存增加1271吨至156965吨;SHFE铜仓单下降4520吨至41218吨;BC铜仓单维持2737吨。需求方面,高铜价高升水制约下游采购节奏。昨晚美元大幅回落,但市场偏好抑制下,也未能进一步推动铜价。另外,市场关注国内某仓位大量持有铜多头情况,市场或担心挤仓风险,且铜结构也不利于空头布局,从SHFE仓单来看依然维系大量流出情形,表明部分投资者仍在做正套扩大交易,这也有利于维护当前铜价,暂时仍以震荡偏强看待。

镍&不锈钢:

隔夜LME镍涨0.64%报15630美元/吨,沪镍涨0.32%报123760元/吨。库存方面,昨日LME库存减少312吨至201786吨,国内 SHFE 仓单减少128吨至23014吨。升贴水来看,LME0-3月升贴水维持负数;进口镍升贴水维持200元/吨。不锈钢产业链上来看,原料镍铁周度成交价格基本维稳在940元/镍点附近,上周五成交小幅回暖至955元/镍点,不锈钢成本支撑较前期下移;供应端虽然有一定减产,但是社会库存水平没有明显的去库状态,前期价格受到宏观面和镍矿政策扰动影响走强,但实际需求难以承接,短期仍维持震荡运行态势。新能源产业链上来看,原料端预期放量,硫酸镍供需双弱,电芯端三元周度产量转弱。一级镍方面,产量小幅下降,上周库存小幅累库。综合来看,镍矿价格坚挺托底镍价,但镍铁基本在极端性底部价格徘徊成交,短期仍维持当前区间震荡运行,关注一级镍库存情况、6月菲律宾政府对禁矿政策的进程。

氧化铝&电解铝:

氧化铝震荡偏强,隔夜AO2509收于3243元/吨,涨幅1.85%,持仓增仓27721手至38.5万手。沪铝震荡偏弱,隔夜AL2507收于20135元/吨,跌幅0.17%。持仓减仓944手至19.9万手。现货方面,SMM氧化铝价格小幅回涨至3077元/吨。铝锭现货升水扩至70元/吨。佛山A00报价小幅回涨至20210元/吨,对无锡A00贴80元/吨,下游铝棒加工费包头河南临南昌沂持稳,新疆广东无锡下调10-30元/吨;铝杆1A60加工费持稳,6/8系加工费持稳,低碳铝杆加工费上调100元/吨。几内亚收回采矿权消息持续发酵,国内氧化铝供给端延续减产检修,需求整体刚性且边际有提升。基本面支撑叠加消息端炒作空间充足,仍有向上驱动。云南电解铝铸锭和外发量低预期,短期关税调整期抢出口效应仍在,铝锭库存延续低位持续去化。成本支撑下行叠加季节性淡季压力,多空交织下受上游氧化铝提振有限,或延续震荡为主。

工业硅&多晶硅:

21日多晶硅震荡偏强,主力2507收于35860元/吨,日内涨幅0.93%,持仓增仓2952手至73488手;SMM多晶硅N型硅料价格36500元/吨,最低交割品N型硅料价格跌至36500元/吨,现货对主力升水收至640元/吨。工业硅震荡偏弱,主力2507收于7865元/吨,日内跌幅1.75%,持仓增仓19275手至19.28万手。百川工业硅现货参考价9310元/吨,较上一交易日下调102元/吨。最低交割品#553价格降至8100元/吨,现货升水扩至205元/吨。新疆大厂增产引发市场悲观预期,需求缺乏反转驱动叠加期货持续增仓下压,可延续防御性空头策为主。多晶硅存在近端交割短缺和需求急速流失的结构性矛盾。挤仓压力结束后基本面转弱逻辑再度回归,主力对标交割基准价,短期大涨无力,可反弹布空。

碳酸锂:

昨日碳酸锂期货2507合约涨0.59%至61100元/吨。现货价格方面,电池级碳酸锂平均跌200元/吨至63050元/吨,工业级碳酸锂平均价跌150元/吨至61450元/吨,电池级氢氧化锂(粗颗粒)下跌200元/吨至65090元/吨,电池级氢氧化锂(微粉)下跌200元/吨至70235元/吨。仓单方面,昨日仓单库存减少152吨至36393吨。价格方面,锂矿市场报价和成交价格重心下移。供应端,周度产量环比增加575吨至16630吨,5月总供应量较预期仍将下调;需求端,5月三元+磷酸铁锂消耗碳酸锂量预计环比小幅增加;电芯端依旧保持景气。库存端,周度库存重回累库,周度环比增加351吨至131920吨,其中下游和其他环节去库,冶炼厂累库。当前市场矛盾实际仍应关注供应,锂矿价格延续下跌和供应减量仍然较低,导致市场仍较为悲观,但需要警惕短期低估值引发的资金扰动和消息面对市场情绪的带动,关注上游实际减产行为,后续也需关注仓单库存和持仓情况。

最新评论